CRISIS FINANCIERA (Previsión)

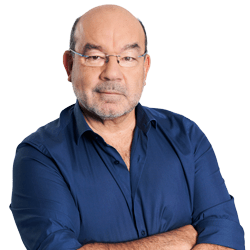

José Luis Olivas cuestiona la inyección de 5.000 millones a Banco de Valencia

Madrid, 5 jun (EFE).- El exvicepresidente de Bankia José Luis Olivas ha defendido hoy que la salida a bolsa de la entidad no fue una estafa, y ha dicho que si hay algo de lo que se arrepiente tras la crisis es de haber aceptado la presidencia de Banco de Valencia, al tiempo que cuestiona la inyección de unos 5.000 millones recibida por esta última.,Olivas ha comparecido hoy en la Comisión del Congreso que investiga la crisis y el rescate bancario, en la que preguntado por Bankia ha insistido en

Agencia EFE

Tiempo de lectura: 3'

Actualizado 14:59

El exvicepresidente de Bankia José Luis Olivas ha defendido hoy que la salida a bolsa de la entidad no fue una estafa, y ha dicho que si hay algo de lo que se arrepiente tras la crisis es de haber aceptado la presidencia de Banco de Valencia, al tiempo que cuestiona la inyección de unos 5.000 millones recibida por esta última.

Olivas ha comparecido hoy en la Comisión del Congreso que investiga la crisis y el rescate bancario, en la que preguntado por Bankia ha insistido en que en su salida a bolsa "no hubo estafa", y sí errores, "se equivocaron muchos".

Y es que tal y como ha defendido, la Autoridad Bancaria Europea (EBA) aseguró que cumplía "ampliamente" los requisitos de capital, en tanto que el Banco de España, la Comisión Nacional del Mercado de Valores (CNMV), agencias de calificación y bancos de inversión apoyaron su debut bursátil.

En este sentido, ha explicado que la fusión entre Caja Madrid y Bancaja ,junto con otras cajas de ahorros de menor tamaño que dio lugar a Bankia, se hizo "a instancias" del Banco de España.

Una operación que desde que se puso en marcha fue "monitorizada" "más que controlada y supervisada" por el Banco de España, que "tenía un conocimiento puntual y absoluto de su evolución".

En su intervención, Olivas ha atribuido la crisis financiera vivida por la banca española, sobre todo, por las cajas, a un colapso económico a nivel mundial en el que España perdió la confianza de los inversores.

Fue una crisis financiera "sistémica", de todo el sistema financiero occidental, ha asegurado Olivas, que ha añadido que el problema de las cajas fue su estructura de recursos propios, ya que mientras los bancos podían hacer ampliaciones de capital, estas entidades mantenían estructuras "arcaicas".

"Fui partidario de que poco a poco se fuera abriendo el capital privado, pero otros en la patronal de cajas, CECA, eran contrarios", ha aclarado.

Ante la falta de autocrítica por su gestión al frente de las intervenidas Banco de Valencia y Bankia, Olivas ha recibido las críticas por parte de los portavoces de los grupos políticos presentes en la Comisión.

Al ser preguntado por si se arrepentía de algo, ha reconocido que sí, que se arrepentía "de haber aceptado ser presidente de Banco de Valencia", ya que así "no habría sufrido".

Al respecto del Banco de Valencia, Olivas ha cuestionado la inyección de dinero público que recibió la entidad, y ha sugerido que CaixaBank se beneficio de estas ayudas tras comprarla por un euro.

Y es que, ha dicho, Banco de Valencia contaba con unos recursos propios de unos 1.200 millones con los que podría haber hecho frente a los más de 500 millones que tenía en déficit de provisiones, que fueron detectados tras una inspección en 2011.

De esta manera, la entidad todavía contaba con unos 700 millones de capital, por lo que se ha preguntado la razón por la que se inyectaron unos 5.000 millones de euros en ayudas.

"Yo no lo sé", ha dicho Olivas, que ha detallado informaciones publicadas en los medios de comunicación en las que se aseguraba que CaixaBank, tras la adquisición del Banco de Valencia, había aumentado sus recursos propios, en tanto que se había apuntado 1.400 millones "extra", y otros 560 millones por créditos fiscales.

"Empezamos a ver dónde van los 5.000 millones de euros". "Alguien se benefició bastante de este tipo de decisiones", ha dicho Olivas, que ha recordado que en 2010, tras ganar 64 millones de euros, Banco de Valencia pudo repartir dividendo con cargo a la prima de emisión, tras el visto bueno del Banco de España.

Preguntado por la venta de participaciones preferentes, ha asegurado que el propio Banco de España recomendaba que se emitieran y controlaba el importe de emisión, sus condiciones y sus requisitos.

"Eran emisiones absolutamente controlados y supervisadas", ha añadido Olivas, que ha asegurado que el organismo nunca impuso al sector medidas de control ni de limitación en la inversión inmobiliaria.

- item no encontrado